图片来源:图虫

图片来源:图虫记者 | 李昊

停牌五天后,启明星辰(002439.SZ)给出了定增方案——通过增发让中国移动入主,原实控人夫妇放弃表决权。

启明星辰此次发行对象仅有一位——中移资本控股有限责任公司(下称中移资本),后者为中国移动的全资子公司。此次发行数量为2.84亿股,募资不超过41.43亿元,全部用于补充流动资金。此次发行价格为14.57元/股,较最新股价折价约29%。

启明星辰资金并不紧张,短期激增41亿元现金,公司或将用于其他项目。

中国移动入主带来的是启明星辰董监高大换血。值得注意的是,各方约定启明星辰现实控人王佳、严立夫妇未来几年减持股份的两项考核指标—核心人员离职率与业绩指标。从业绩考核指标来看,多方有信心让启明星辰用四年时间实现营收与净利润翻倍。

过去两年启明星辰股价跌跌不休。靠上中国移动的“大树”,能让股价出现转机吗?

折价29%入主

启明星辰6月17日晚公告称,公司与中移资本签署了投资合作协议,约定中移资本作为特定对象以现金支付的方式认购上市公司非公开发行的股份,发行完成后中移资本将直接持有上市公司23.08%的股份。

图:中移资本为中国移动全资子公司

图:中移资本为中国移动全资子公司发行完成后,启明星辰现实控人王佳、严立夫妇直接及间接合计持有上市公司股份比例将下降至21.65%。同时,王佳、严立夫妇自愿、无条件且不可撤销地放弃其合法持有的上市公司1.06亿股股份(占上市公司本次发行后总股本比例8.58%)对应的表决权。

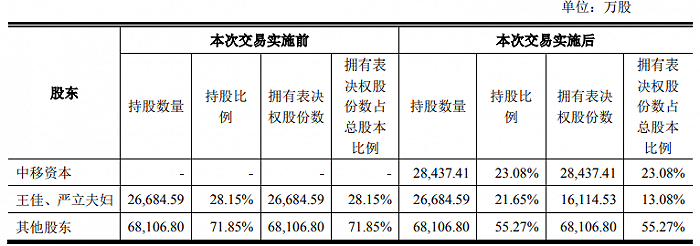

上述事项实施完成后,王佳、严立夫妇合计持有上市公司共计13.08%的表决权,中移资本则持有上市公司23.08%的表决权,上市公司实际控制人由王佳、严立夫妇变更为中国移动集团。

图:此次发行前后中移资本及王佳、严立夫妇的股权变化

图:此次发行前后中移资本及王佳、严立夫妇的股权变化过去两年启明星辰股价“跌跌不休”,无形中压低了定增价格。2020年7月,公司股价触及47.59元/股的阶段性新高,公司市值也突破450亿元,但随后震荡下行。公司最新市值为195.7亿元,较高点跌去超过一半。

图:2020年下半年至今启明星辰股价走势

图:2020年下半年至今启明星辰股价走势即便如此,此次非公开发行股份价格为14.57元/股,与启明星辰最新收盘价20.65元/股相比折价约29%。

从此次募资用途来看,启明星辰拟将41.43亿元全部用于补充流动资金,但公司账面资金充裕。截至今年一季度末,公司货币资金余额为11.36亿元,交易性金融资产余额为14.88亿元。

负债方面,截至今年一季度末,启明星辰没有短期借款,仅有14万元的一年内到期的非流动负债。从资产负债率来看,过去十年公司资产负债率最高仅为36.66%,而今年一季度末仅为22.12%。

既然资金流并不紧张,启明星辰或将短期激增的41亿元现金用于其他项目。

管理层大换血

中国移动入主后,带来的是启明星辰管理层的大换血。

启明星辰董事会成员共9名,其中非独立董事6名,独立董事3名。经各方同意,中移资本基于其享有的股东权利提名4名非独立董事候选人和2名独立董事候选人。董事长由中移资本提名的非独立董事经董事会批准后担任。

监事会方面,启明星辰监事会成员共3名,其中职工监事1名;中移资本和王佳、严立夫妇分别有权提名1名非职工监事,监事会主席由中移资本提名的监事担任。管理层方面,中移资本有权推荐1名分管业务协同的副总经理和1名财务负责人。

不过中移资本在设法留住核心员工。在交易完成起的三年,王佳、严立夫妇及其一致行动人的累计减持额度受限于启明星辰2023年-2025年的业绩指标及人才流失指标。

以2023年为例,若2023年末上市公司核心员工较2023年初根据约定的核心员工离职率高于15%的,则王佳、严立夫妇及其一致行动人减持额度为 0 ;若不高于15%,则减持额度按照营收或净利润增长率确定。

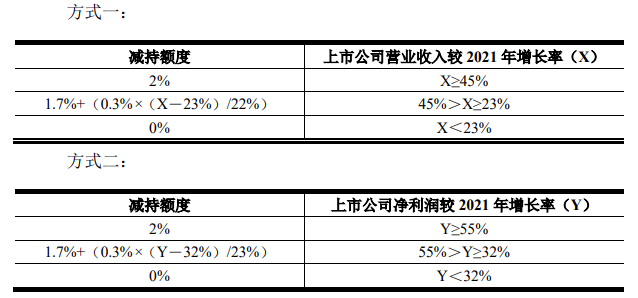

若启明星辰2023年营收较2021年增长不低于45%或净利润增长不低于55%,则王佳、严立夫妇及其一致行动人减持额度为2%;若2023年营收较2021年增长低于23%或净利润增长低于32%,则减持额度为0。

图:各方约定王佳、严立夫妇及其一致行动人减持限制考核指标

图:各方约定王佳、严立夫妇及其一致行动人减持限制考核指标至于2024年、2025年的考核指标,核心员工离职率均不得高于该年年初约定的15%。业绩方面,若2024年上市公司营收增长较2021年增长不低于78%或净利润增长不低于85%,则王佳、严立夫妇及其一致行动人减持额度为4%;若2025年上市公司营收增长较2021年增长不低于102%或净利润增长不低于115%,则王佳、严立夫妇及其一致行动人减持额度为8%。

也就是说,各方对启明星辰2025年营收、净利润翻倍均展现出信心。

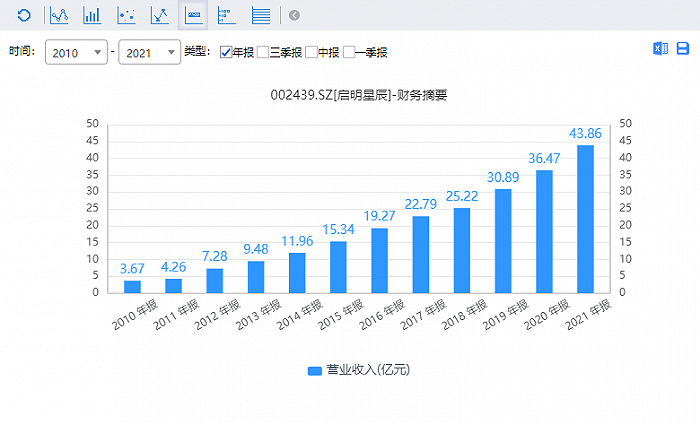

从启明星辰历年财务表现来看,自2010年上市以来公司营收及净利润均保持稳定增长,未出现过下滑。过去五年时间公司实现了营收翻倍,现在将下一个翻倍定在了四年时间。

图:启明星辰上市以来营业收入变动

图:启明星辰上市以来营业收入变动启明星辰是网络安全产业的龙头。公司表示,依托中国移动集团雄厚的品牌实力、强大的技术能力和广阔的销售网络,启明星辰未来发展可获得品牌、资金、创新场景、技术、渠道等全方面的支持和保障,有利于公司把握行业发展机遇,积极打造网络安全产业的国家队和主力军。

中国移动入主必定会给启明星辰带来新的增长,未来四年营收能否翻倍仍有待观察。

上一篇

上一篇